Спасибо за ваше обращение!

В ближайшее время мы с вами свяжемся.

16 июня 2020

Рынок Европейского союза до сих пор представляет огромный интерес российских производителей и поставщиков. По данным Евростата, Россия входит в пятерку основных экспортеров в ЕС, что несомненно свидетельствует о лояльности европейского рынка к российским импортерам, товарам и услугам.

Несмотря на близкие отношения между ЕС и Россией, на пути к европейскому рынку российских импортеров ожидает огромное количество подводных камней, предугадать и избежать которые без помощи специалистов в соответствующих областях крайне трудно.

В этой статье предлагаем вам рассмотреть на примере Нидерландов возможный вариант реализации импорта товаров в ЕС. Как государство-член ЕС, Нидерланды соблюдают наравне со всеми другими странами ЕС правила Европейского Союза. Основным документом, регулирующим взимания НДС в странах ЕС является Директива по НДС (Council Directive 2006/112/EC of 28 November 2006 on the common system of value added tax), таким образом, таможенные пошлины во всех странах ЕС идентичны. Однако, страны ЕС могут устанавливать отличные от других ставки НДС. Так, в Нидерландах действуют специальные ставки НДС:

Когда товары импортируются из стран, не входящих в ЕС, под местом импорта, понимается страна въезда в ЕС. По общему правилу НДС на импорт облагается в государстве-члене, куда поступают товары (ст. 60 Директивы по НДС). Однако, если при ввозе товары помещаются под временную таможенную процедуру или товар необходимо транспортировать в другую страну ЕС для реализации, то НДС на импорт будет взыматься в государстве-члене, где товары выходят из такой процедуры или передаются конечному потребителю (ст. 61 Директивы НДС).

Будучи иностранным предпринимателем, вы можете назначить налогового представителя для ведения ваших дел с налоговой и таможенной администрацией. Если вы привлекаете налогового представителя, то, как правило, вы не обязаны регистрироваться в качестве налогоплательщика по НДС в налоговой и таможенной администрации.

Налоговый представитель может быть уполномочен на:

Налоговый представитель должен удовлетворять как минимум следующим требованиям:

При ввозе товара через порт Нидерландов предусмотрен механизм возврата оплаченного налога при импорте в соответствии со ст. 23 Директивы ЕС по НДС. Суть применения механизма возврата оплаты при импорте в том, что вы не обязаны платить НДС на импорт в момент прохождения таможни, а оплатить НДС при подаче декларации. Однако, для этого вам понадобится разрешение по статье 23, которое, как иностранный предприниматель, вы не вправе получить самостоятельно. Однако вы можете нанять налогового представителя для подачи заявления на получение разрешения для вас.

При использовании услуг налогового представителя, импортеры могут не регистрироваться в Нидерландах. Налоговый представитель задекларирует НДС, который вы должны заплатить в соответствии с декларацией по НДС за этот период. Представитель вычтет этот НДС в качестве исходного налога в той же декларации по НДС. Тогда вам не нужно будет платить этот НДС заранее при импорте.

Таким образом, с лицензией по статье 23 налоговый представитель может получить для вас отсрочку оплаты импортных пошлины до подачи декларации по НДС.

С применением статьи 23:

Ваши товары проходят таможенную очистку 10 мая на сумму 10 000 €. Декларация НДС должна быть подана налоговым представителем 12 августа. В декларации по НДС налоговый представитель возвращает НДС одновременно, так что оплата импорта товаров составляет 0 €, то есть без прямой оплаты НДС.

Без применения статьи 23:

Ваши товары проходят таможенную очистку 8 мая на сумму 10 000 €. В этот момент вам придется заплатить 2 100 €. Вам также необходимо зарегистрироваться для получения номера НДС. Ежеквартальная декларация по НДС должна быть сделана 12 августа. В декларации по НДС вы можете вернуть этот НДС, и вы получите его в течение примерно 6 недель, в конце ноября. Это означает, что у вас не будет доступа к вашим деньгам в течение 5 месяцев.

Налоговые представители в Нидерландах предлагают два варианта представительства:

В трехсторонней сделке конечным покупателем является лицо, обязанное уплатить НДС, при условии, что такое лицо является налогоплательщиком или необлагаемым налогом юридическим лицом, зарегистрированным для НДС в стране ЕС, где реализуется конечная поставка.

Трехсторонняя сделка — это сделка, в рамках которой предприятие, созданное в стране ЕС, поставляет товары покупателю в другую страну ЕС, однако, сам товар поставляется непосредственно покупателю из третьей страны ЕС.

А — поставщик не из страны ЕС

В — поставщик из страны ЕС

С — заказчик из страны ЕС

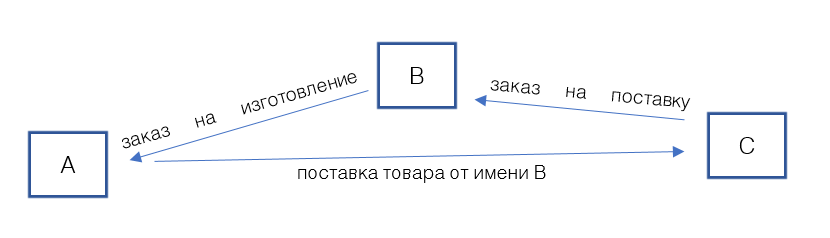

А — производитель из страны ЕС

В — поставщик из страны ЕС

С — покупатель из страны ЕС

Фактические обстоятельства дела:

В получает заказ от С на поставку товара. Товар изготавливается А от имени В. По завершении изготовления А напрямую поставляет товар от имени В в страну С.

С юридической точки зрения трехсторонняя сделка включает в себя две поставки и приобретение внутри ЕС:

Таким образом, применение упрощенного порядка налогообложения НДС для трехсторонней поставки возможно при условии, что:

В странах ЕС действует единая маркировка «CE», которая предназначена для сертификации товаров, произведенных или выпущенных на единый рынок Европейской экономической зоны (ЕЭЗ). Аббревиатура «СЕ» означает, что товары, продаваемые в ЕЭЗ, были проверены на соответствие высоким стандартам безопасности, охраны здоровья и защиты окружающей среды Европейского Союза. Маркировка СЕ имеет целью поддержку честной конкуренций, поскольку все компании на территории ЕС несут ответственность за соблюдение одних и тех же правил. Аббревиатура «CE» означает «Communauté Européenne», французский термин «Европейское сообщество».

Прикрепляя маркировку CE к продукту, производитель заявляет, что продукт соответствует всем законным требованиям и может свободно продаваться на всей территории ЕЭЗ. Более того это требование к маркировке также относится к товарам, произведенным в других странах, которые продаются в ЕЭЗ.

Маркировка CE дает предприятиям и потребителям в ЕЭЗ два основных преимущества:

Получение сертификата СЕ и соответствующей маркировки носит обязательный характер для товара, попадающего под Директивы ЕС. Продукция, не соответствующая директивам и стандартам ЕС, не допускается на внутренний рынок ЕС. Срок действия сертификата СЕ может составлять от 3 до 10 лет.

При получении СЕ необходимо определить директиву(ы), под действие которой(ых) попадает конкретный товар. В директивах отражаются общие требования по безопасности продукта, тогда как конкретные технические требования в отношении конкретных категорий товаров содержатся в гармонизированных (действующих на всей территории Евросоюза) стандартах. Например, для игрушек предусмотрена Директива 2009/48/EC Безопасность игрушек.

Важным правилом является то, что при импорте продукта из-за пределов ЕС импортер должен убедиться, что производитель принял все необходимые меры для маркировки CE и может предоставить необходимую техническую документацию по запросу органа по надзору за европейским рынком.

Помимо общеобязательного Сертификата СЕ в различных юрисдикциях могут иметься свои собственные сертификаты безопасности и маркировки, которые по общему праву носят факультативный, необязательный характер. Так, в Германии есть GS-знак (Geprufte Sicherheit). Он свидетельствует о том, что конкретная продукция или производство проверены на безопасность компетентным органом. Сертификат GS сохраняет своё значение наряду с СЕ как добровольный дополнительный Сертификат безопасности.

<< К списку записейСпасибо за ваше обращение!

В ближайшее время мы с вами свяжемся.