Голландия не является оффшорной юрисдикцией, а также входит в состав Евросоюза. Существует обязанность ежегодно подавать отчетность, заверенную аудиторами.

Нидерланды традиционно используются в целях минимизации налогообложения в силу сочетания двух факторов: широкая сеть налоговых договоров и отсутствие налога у источника на исходящие роялти. Нидерланды — респектабельная страна. Для целей международного налогового планирования наибольший интерес представляет регистрация компании с ограниченной ответственностью (Besloten Vennootschap или BV). Нидерландские компании широко используются для следующих целей:

- Выполнение функций респектабельного поставщика товаров в РФ и иные страны СНГ.

- Создание холдинга, как держатель акций/долей дочерних компаний

- Реализации схем выплаты роялти;

- Реализации схем выплаты процентов.

Налогообложение

Нидерланды не являются безналоговой юрисдикцией и имеют относительно высокие ставки корпоративного налога: 20% на налогооблагаемую прибыль, не превышающую € 200 000; 25% на налогооблагаемую прибыль свыше € 200 000

Но при этом Нидерланды имеют обширную сеть договоров об избежании двойного налогообложения, договора заключены с более чем 60 странами. Комбинация международных соглашений позволяет значительно снизить налоги на дивиденды, перечисляемые дочерними компаниями холдингу, а также от холдинговой компании ее акционерам.

Нидерландская компания освобождена от уплаты налога на прибыль от полученных дивидендов, в случае если:

- компания владеет более 5% акций «дочки» в течении 12 месяцев, предшествующих дате сделки, или;

- зарубежная дочерняя компания не является компанией, зарегистрированной в низконалоговой юрисдикции (низконалоговыми считаются страны со ставкой корпоративного налога на прибыль менее 10%) и портфельные инвестиции а ее активах не превышают 50% (т.е. доходы дочерней компании не могут являться пассивными (доходы в виде дивидендов, доходов от отчуждения долей) более чем на половину).

Таким образом, если нидерландская компания весь свой доход получает от холдинговой деятельности, эффективная ставка налогообложения в Нидерландах может быть 0%. В случае если дивиденды распределяются из РФ, то подлежать уплате будет только налог у источника в РФ по ставке 5% согласно договору об избежании двойного налогообложения (в случае если доля Голландской компании в РФ компании превышает 25%, и ее вклад в УК более 75 тыс. евро то налог у источника выплаты удерживается по ставке 5%. Во всех других случаях ставка составит 15%).

Освобождение от налога на дивиденды у источника выплаты доступно для:

- Государств-членов ЕС: Австрия, Бельгия, Болгария, Великобритания, Венгрия, Германия, Греция, Дания, Ирландия, Испания, Италия, Кипр, Латвия, Литва, Люксембург, Мальта, Нидерланды, Польша, Словакия, Словения, Португалия, Румыния, Финляндия, Франция, Чехия, Швеция, Эстония, Хорватия

- Государств-членов Европейской экономической зоны (ЕЭЗ): все члены ЕС + Исландия, Норвегия, Лихтенштейн

Освобождение от налога не применяется, если иностранный акционер выполняет функции, аналогичные Нидерландской инвестиционной компании.

Говоря о налоге на прирост капитала, действует правило «освобождение по причине участия», во всех остальных случаях доходы от реализации акций признаются доходами по обычным видам деятельности и подлежат налогообложению в общем порядке.

Доход полученный нидерландской компанией от реализации акций/долей в других компаниях освобождается от налогообложения в Нидерландах, если:

- компания владеет более 5% акций «дочки» в течении 12 месяцев, предшествующих дате сделки, или

- зарубежная дочерняя компания не является компанией, зарегистрированной в низконалоговой юрисдикции (низконалоговыми считаются страны со ставкой корпоративного налога на прибыль менее 10%) и портфельные инвестиции, а ее активах не превышают 50% (т.е. доходы дочерней компании не могут являться пассивными (доходы в виде дивидендов, доходов от отчуждения долей) более чем на половину).

Налогообложение процентов производится по общей ставке. При этом налогом облагается только остающаяся в Голландии часть процентного дохода: (проценты полученные минус проценты выплаченные)*25%. Проценты выплачиваемые в оффшорные компании учитываются в составе расходов в сумме не превышающей 750 тыс. евро (правило действует с 01/01/2013)

Налогообложение роялти по инновациям и разработкам производится по общей ставке. Однако налогообложение по программе Innovation Box осуществляется по эффективной ставке 5%. Цель Innovation Box заключается в поощрении инноваций и инвестировании в исследования и разработки. Ставка 5% применяется только в части прибыли, полученной от собственных разработок по нематериальным активам.

Режим Innovation Box может применяться в отношении как одного, так и нескольких нематериальных активов, и не обязательно его применение ко всем нематериальным активам.

Обязательным условием использования Innovation Box является наличие зарегистрированного патента, права селекционера или декларации по НИОКР выданной Министерством Экономики. Innovation Box не распространяется на товарные знаки, логотипы и другие аналогичные ценности — они облагаются по общей ставке налога на прибыль.

Роялти облагаются в части в которой они остаются на территории Голландии, т.е. в общем случае формула выглядит так:

По мнению местных налоговых органов, 7% рентабельности достаточно. Таким образом, учитывая, что налог у источника выплаты роялти и процентов отсутствует, а ставка налоговая на прибыль 25%, то эффективная ставка по налогообложению роялти составляет 1,75% от общей суммы(7%*25%=1,75%)

В Голландии отсутствует налог на проценты и роялти у источника. А, начиная с 01.01.2013, отменено и правило тонкой капитализации.

Еще одним плюсом Нидерланд является возможность получения предварительного заключения по конкретной схеме деятельности от налоговых органов.

-

(роялти полученные — роялти выплаченные)*25%=сумма налога на прибыль к уплате.

Корпоративные требования

Наиболее распространенные типы компаний:

- Besloten Vennootschap (BV) — Закрытая компания с ограниченной ответственностью.

- Naamloze Vennootschap (NV) — Открытая компания с ограниченной ответственностью.

Российские инвесторы предпочитают именно первый тип компаний — BV.

| Критерий | Корпоративные требования | |

| Besloten Vennootschap (BV) | Naamloze Vennootschap (NV) | |

| Уставной капитал |

|

|

| При регистрации взимается налог на номинальный уставной капитал (0,55 %). | ||

| Акции | Акции не могут быть переданы третьим лицам без нотариального оформления передачи акций. |

|

| Акционеры |

|

|

| Директора |

|

|

| Может быть как физическое, так и юридическое лицо. | ||

| Конфиденциальность | Отсутствует (для анонимного владения предоставляется номинальный сервис) | |

| Аудит |

В случае если 2 из 3 нижеуказанных параметров совпадают, то необходимо проведение аудита:

|

|

| Отчетность | Обязательна подача ежегодных бухгалтерских отчетов Регистратору Компаний | |

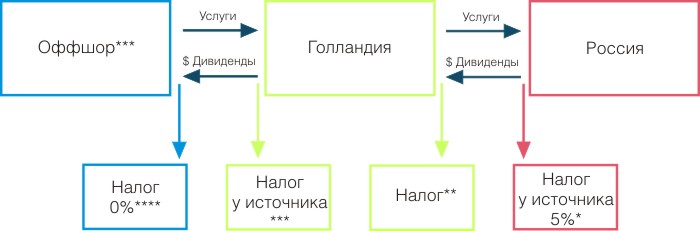

Схемы использования голландских компаний

* В случае если доля Голландской компании в РФ компании превышает 25%, и ее вклад в УК более 75 тыс.евро то налог у источника выплаты удерживается по ставке 0%. Во всех других случаях ставка составит 15%

** 20% — прибыль до € 200 000;

25% — прибыль свыше € 200 000.

Нидерландская компания освобождена от уплаты налога на прибыль от полученных дивидендов, в случае если:

- компания владеет не менее 5% зарубежной компании в течение 1 года;

-

зарубежная дочерняя компания не является:

- низко облагаемой (налог меньше 10%)

-

в) пассивной компанией (более 50% активов составляют инвестиции в других компаний).

должно быть выполнено одно из условий!

**** Нулевая ставка будет достуна для любого государства-члена ЕС (Австрия, Бельгия, Болгария, Великобритания, Венгрия, Германия, Греция, Дания, Ирландия, Испания, Италия, Кипр, Латвия, Литва, Люксембург, Мальта, Нидерланды, Польша, Словакия, Словения, Португалия, Румыния, Финляндия, Франция, Чехия, Швеция, Эстония), если акционер компании не выполняте функции, аналогичные Нидерландской инвестиционной компании

| *** Страна | Ставка | Примечание | ||||||||

| Гонконг | 0% | Если фактическим владельцем дивидендов является компания, которая прямо владеет по крайней мере 10% капитала плательщика и если более 50% акций Гонгконгской компании принадлежат материнской компании, зарегистрированной в Гонгконге, Нидерландах или другой стране ЕС, в которой применяетсяставка 10% с дивидендов по соглашению об устранении двойного налогообложения и эти акции материнской компании котируются на официальной фонжовой бирже | ||||||||

| 10% | в остальных случаях | |||||||||

| Ирландия, Латвия, Мальта, Сингапур, Болгария, Бельгия | 0% |

владение материнской компанией более 25% освобождение от налога не применяется, если иностранный акционер выполняет функции, аналогичные Нидерландской инвестиционной компании |

||||||||

| 15% | в остальных случаях | |||||||||

| Великобритания | 0% |

владение материнской компанией более 10% освобождение от налога не применяется, если иностранный акционер выполняет функции, аналогичные Нидерландской инвестиционной компании |

||||||||

| 15% | в остальных случаях | |||||||||

| Америка | 0% | обязательно владение не менее 80% голосующих акций материнской компании, выплачивающей дивиденды, в течение 1 года на момент выплаты дивидендов. | ||||||||

| 5% | Если компания владее не менее 10% голосующих акций плательщика дивидендов | |||||||||

| Аруба, Антильские Острова(Кюрасао и Синт-Мартен) | 8.3%, с 1 января 2014 года возможно ставка будет снижена до 0%. | |||||||||

| Европа | 0% | По соглашению об устранении двойного налогообложения. | ||||||||

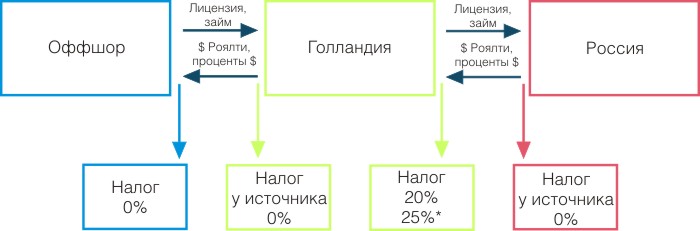

*Налогообложение роялти по инновациям и разработкам производится по общей ставке. Однако налогообложение по программе Innovation Box осуществляется по эффективной ставке 5%.

Цель Innovation Box заключается в поощрении инноваций и инвестировании в исследования и разработки. Ставка 5% применяется только в части прибыли, полученной от собственных разработок по нематериальным активам.

Режим Innovation Box может применяться в отношении как одного, так и нескольких нематериальных активов, и не обязательно его применение ко всем нематериальным активам.

Обязательным условием использования Innovation Box является наличие зарегистрированного патента, права селикционера или декларации по НИОКР выданной Министерством Экономики. Innovation Box не распространяется на товарные знаки, логотипы и другие аналогичные ценности — они облагаются по общей ставке налога на прибыль.

Роялти облгаются в части в которой они остаются на территории Голландии, т.е.в общем случае формула выглядит так:

(роялти полученные -роялти выплаченные)*25%=сумма налога на прибыль к уплате

По мнению местных налоговых органов, 7% рентабельности достаточно. Таким образом, учитывая, что налог у источника выплаты роялти и процентов отсутсвует, а ставка налогая на прибыль 25%, то эффективная ставка по налогообложению роялти составляет 1,75% от общей суммы (7%*25%=1,75%)

Налогообложение процентов производится также по общей ставке. При этом налого облагается только остающаяся в Голландии часть процентного дохода.

(проценты полученные -проценты выплаченные)*25%

Проценты выплачиваемые в оффшорные компании учитываются в составе расходов в сумме не превышающей 750 тыс. евро (правило действует с 01/01/2013)

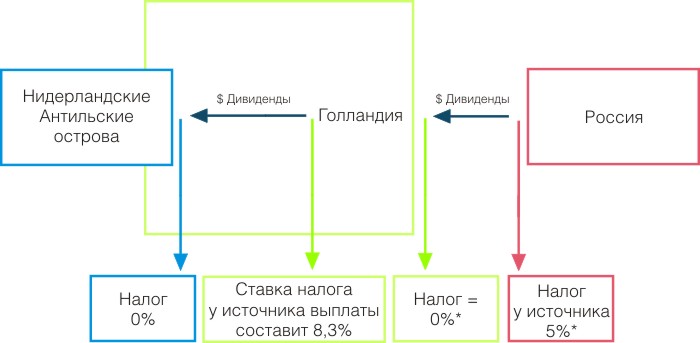

«Голландский сэндвич»

Таким образом эффективная ставка от использования схемы " Голландский сэндвич" составит 13,5% (5% у источника в России +8,3% у источника на Антильских островах).

*Схема работает при условии, что офшорная компания c Нидерландских Антильских Островах учреждает фирму непоредственно в Нидерландах, с общей долей участия более 25%, а та в свою очередь выступает учредителем российской компании на аналогичную долю или более.

**В соответствии с законодательством Нидерландских Антильских островов полученные дивиденды от нидерландской компании полностью освобождаются от налога на прибыль.

Стоимость Услуг

Стоимость регистрации компании в Нидерландах составляет 18 000 €, в эту сумму входит:

- Инкорпорация компании

- Процедура Due Diligence бенефициара, которая является обязательной в Нидерландах для инкорпорации компании

- Оплата гос. пошлины

- Услуги номинального директора (корпоративный директор)

- Юридический адрес на 1 год

- Услуги номинального акционера на 1 год

- Постановка компании на учет в налоговом органе

- Постановка компании на учет в торговом реестре

- Открытие банковского счета в банке на выбор (ING Bank , ABN-Amro)

- Проведение ежегодных собраний акционеров (через прокси)

- Подготовка протокола собрания участников в первый год

- Ведение реестров бухгалтерского учета (не более 50 операций в год).

- Подготовка финансового отчета по завершении 1-го года деятельности

- Подача финансового отчета в торговый реестр по завершении 1-го года деятельности

- Подготовка и подача налоговой декларации по налогу на прибыль по итогу первого года деятельности

- Проведение банковских платежей (до 25 платежей в год)

Стоимость услуги по последующему поддержанию компании по истечении первого года деятельности составляет 12 000 € , в эту сумму входит:

- Юридический адрес на 1 год

- Услуги секретаря компании на 1 год

- Услуга номинального директора на 1 год (корпоративный директор)

- Проведение ежегодных собраний акционеров (через прокси)

- Подготовка протокола собрания участников

- Проведение банковских платежей (до 25 платежей в год)

- Ведение реестров бухгалтерского учета (не более 50 операций в год).

Бухгалтерское обслуживание

- 51-100 транзакций — 2 750 €

- 101-250 транзакций — 6 350 €

- 251-500 транзакций — 12 500 €

- Более 500 транзакций — согласовывается с клиентом

- Подготовка годовой отчетности и ее публикация для торгового реестра — 1 700 €

- Подготовка и подача декларации по налогу на прибыль организаций — 1 250 €

Дополнительные услуги и документы

- Дополнительный номинальный директор (корпоративный директор) на 1 год — 2 300 €

- Номинальный директор — физическое лицо (резидент Нидерландов, не предоставляется для торговых компаний) на 1 год — 5 000 €

- Сертификат налогового резидентства — 400 €

- Смена директора/акционера — 400 €

- Смена названия — 2 500 €

- Смена юридического адреса — 450 €

- Ликвидация компании — 4 000 €

- Выписка из торгового регистра Нидерландов с апостилем (в цену включена плата за доставку в размере 100 EUR) — 380 €

- Письменная доверенность с апостилем — 480 €